오늘의 주제는 원천징수영수증 56번 항목 근로소득세액공제입니다.

소득세법 제59조(근로소득세액공제)

①근로소득이 있는 거주자에 대해서는 그 근로소득에 대한 종합소득산출세액에서 다음의 금액을 공제한다.

근로소득 세액공제는 소득세법 제59조에서 정하고 있습니다. 열심히 근로해서 번 소득에 대해서 세금을 일정 부분 줄여준다는 취지입니다.

근로소득 세액공제액은 아래 [1]번에 따라 계산한 금액과 [2] 번의 공제한도를 비교하여 결정됩니다.

[1] 근로소득 세액공제액

원천징수영수증 50번 종합소득 산출세액에 따라 아래와 같이 근로소득 세액공제를 받을 수 있습니다.

| 근로소득에 대한 종합소득 산출세액 | 공제액 |

| 130만 원 이하 | 산출세액의 100분의 55 |

| 130만 원 초과 | 71만 5천 원 + (130만 원 초과하는 금액의 100분의 30) |

원천징수영수증 21번 총급여에서 이런저런 소득공제를 빼면 49번 종합소득 과세표준이 되고,

49번 종합소득 과세표준에 세율을 곱하면 50번 산출세액이 나오게 되는데요.

이렇게 계산된 산출세액이 130만 원 이하인지 130만 원 초과인지에 따라 공제금액이 달라지게 됩니다.

예를 들어보겠습니다.

■ 산출세액이 100만 원인 경우 : 100만 원 * 55% = 55만 원

■ 산출세액이 200만 원인 경우 : 71만 5천원 + (70만 원 * 30%) = 92만 5천 원

산출세액에 따라 위와 같이 소득공제액을 계산할 수 있는데요. 슬프게도 여기서 끝이 아닙니다.

위 표에 따라 계산한 결과값과 아래 [2]의 공제한도를 비교해서 더 낮은 금액이 최종적으로 근로소득 세액공제액으로 결정되기 때문입니다.

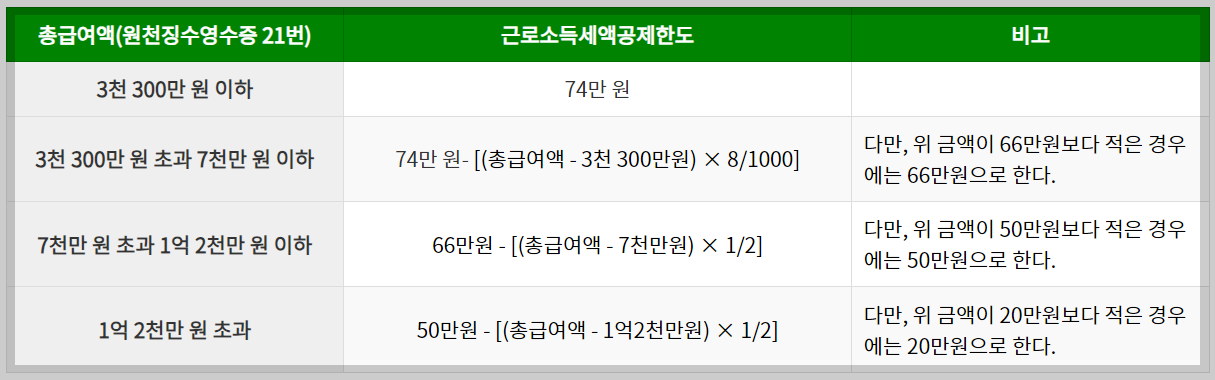

[2] 근로소득 세액공제한도

[1] 에서 계산한 공제세액이 아래 표에 따른 금액을 초과한다면 그 초과하는 금액은 없는 것으로 봅니다. 이 말은 즉슨, 공제세액이 아무리 많이 나와도 아래 표에서 정한 한도만큼만 근로소득 세액공제를 받을 수 있다는 뜻입니다.

예시로 근로소득 세액공제액을 계산해 보도록 하겠습니다.

■ 종합소득 산출세액이 100만 원인 경우 : 100만 원 * 55% = 55만 원

산출세액이 100만 원이라서 100만 원의 55%에 해당하는 55만 원이 근로소득 세액공제액으로 계산했습니다.

이때, 총급여액이 3천3백만 원인 근로자는 위의 표에 따라 근로소득 세액공제한도가 74만 원이니까 계산된 55만 원 전액에 대해서 세액공제를 받을 수 있습니다.

하지만 총급여액이 6천만 원인 근로자일 경우에는 위 표에서 정한 산식에 따라 세액공제한도를 계산해봐야 합니다.

74만 원- [(6천만원-3천3백만 원)*8/1000]

= 74만 원 - 21만 6천 원 = 52만 4천 원으로 나오는군요.

이에 따라 근로소득 세액공제한도는 52만 4천 원을 적용해야 하는데요. 다만, 표의 비고 부분을 보시면 계산한 한도가 66만 원보다 적은 경우에는 66만 원으로 하라고 되어 있습니다.

즉, 계산한 근로소득 세액공제한도는 52만 4천원이지만 그 금액이 66만 원보다 적기 때문에 최종적으로 66만 원이 공제한도가 되는 것이죠.

그래서 총급여액이 6천만 원인 근로자도 계산한 세액공제액이 55만 원이고, 공제한도가 66만 원이기 때문에 55만 원의 근로소득 세액공제를 받을 수 있게 되었습니다.

[3] 예외

상기 [1], [2]번은 일반적인 근로자에게 해당하는 경우이고, 일용근로자와 중소기업 취업자 소득세 감면을 받은 근로자는 아래와 같이 근로소득 세액공제액을 계산해야 합니다.

1. 일용근로자일 경우

일용근로자의 근로소득에 대해 원천징수를 했다면 그 근로소득에 대한 산출세액의 100분의 55에 해당하는 금액을 근로소득 공제액으로 뺍니다.

2. 중소기업 취업자 소득세 감면을 받은 경우

중소기업 취업자 소득세 감면을 받은 경우 조세특례제한법 시행령 제27조 9항에 따라 아래의 산식을 적용하여 근로소득 세액공제액을 계산합니다.

근로소득세액공제액 = A * [1 - (B/C)]

(1) A 근로소득세액공제액

A 항목은 상기 [1]에서 살펴봤던 근로소득세액공제액입니다.

원천징수영수증 50번 종합소득 산출세액이 130만 원 이하인 지 초과인 지 여부에 따라 결정했던 그 세액공제액입니다.

(2) B 감면세액

B 항목은 조세특례제한법에 따라 중소기업 취업 소득세 감면받은 금액을 말합니다.

(3) C 종합소득산출세액 * (근로소득금액/종합소득금액)

C 항목은 근로소득 외에 다른 소득이 있는 경우 산출된 소득세에서 근로소득에 해당하는 세금만 뽑아내기 위한 산식이라고 보시면 됩니다.

근로소득만 있다면 종합소득산출세액으로 적용하셔도 무방합니다.

즉, 조금 더 쉽게 보면 근로소득세액공제액 X (1 - 감면비율*) 이 되겠습니다.

*감면비율 = 감면된 세액/산출세액

함께 보면 좋은 글

연말정산 세액감면항목 총정리 ft. 중소기업 취업자 소득세 감면