안녕하세요!

이전 글에서 연금소득의 종류와 범위에 대해 살펴봤었는데요. 오늘은 연금소득세를 어떻게 계산하고 언제 납부해야 하는지 정리해 봅니다.

[1] 연금소득세 납부시기

연금소득세는 연금에 대해 부과하는 소득세로, 실제로 연금을 수령할 때 1년 단위로 납부해야 합니다.

월급 연말정산을 하는 것처럼 연금도 다음 연도에 연말정산을 하거나 종합소득세 신고를 해야 하는 개념입니다.

연금은 젊은 시절의 내가 번 월급에서 국민연금을 낸 것과 개인연금 계좌에 다달이 부은 돈을 불리고 불려서 받는 것인데요. 그래서 월급받을 때 소득세를 징수하고, 나중에 연금을 받을 때 또 소득세를 내야 하는 것으로 오해하시는 분들도 있습니다.

하지만 결과부터 말씀드리면 연금소득에 대해서는 연금을 수령할 때 소득세가 부과됩니다.

먼저 국민연금, 공무원연금 등 공적연금입니다.

국민연금은 회사 50%, 개인 50% 부담으로 해서 매달 월급에서 강제로 떼갑니다. 그리고 연말정산 할 때 개인이 부담한 국민연금에 대해서는 "소득공제"를 해줍니다.

원천징수영수증 31~32번 부분을 보시면 연금보험료공제로 표시되어 있는 항목인데요. 총급여에서 내가 부담한 보험료를 뺀 금액에 세율을 곱해서 소득세를 계산하기 때문에 그 금액에 대해서는 소득세가 부과되지 않는 것이죠. 공제를 해주는 이유는 연금을 수령할 때 소득세를 부과하기 위해서이고요.

두 번째, 개인연금입니다.

개인연금보험이나 개인연금저축계좌를 말하는데요. 개인의 노후준비를 장려하기 위한 취지에서 연금계좌에 납입한 금액의 일정 부분을 "세액공제"해줍니다. (납입한도는 연 600만 원입니다.)

| 종합소득금액 기준 | 세액공제액 |

| 4천 500만원 이하 (근로소득만 있는 경우 총급여액이 5천 500만 원 이하) |

납입액의 100분의 15 |

| 4천 500만원 초과 (근로소득만 있는 경우 총급여액이 5천 500만 원 초과) |

납입액의 100분의 12 |

위 표에서 보시는 바와 같이 근로소득만 있는 경우 총 급여액 5천500만 원 이하면 납입한 금액의 15%를 총 급여액 5천500만 원 초과면 납입한 금액의 12%를 납부해야 할 소득세에서 차감해 줍니다.

600만 원 한도까지 납입했을 경우 총급여액에 따라 72만 원/90만 원의 소득세를 줄일 수 있습니다.

달리 말하면 개인연금계좌에 납입한 금액에 대해서는 소득세를 대폭 깎아주는 것이라고 할 수 있습니다.

네 그래서 정리하면 국민연금과 개인연금으로 납입하는 금액에 대해서는 납입시점이 아니라 연금을 수령하는 시점에 소득세가 부과된다고 보시면 됩니다. 아래 규정도 있네요.

소득세법시행령 제50조(기타소득 등의 수입시기) ⑤ 연금소득의 수입시기는 다음 각 호의 구분에 따른 날로 한다.

1. 공적연금소득: 공적연금 관련법에 따라 연금을 지급받기로 한 날

2. 법 제20조의3제1항제2호에 따른 연금소득: 연금수령한 날

3. 그 밖의 연금소득 : 해당 연금을 지급받은 날

그럼 연금소득세를 계산하는 방법도 알아봐야겠죠?

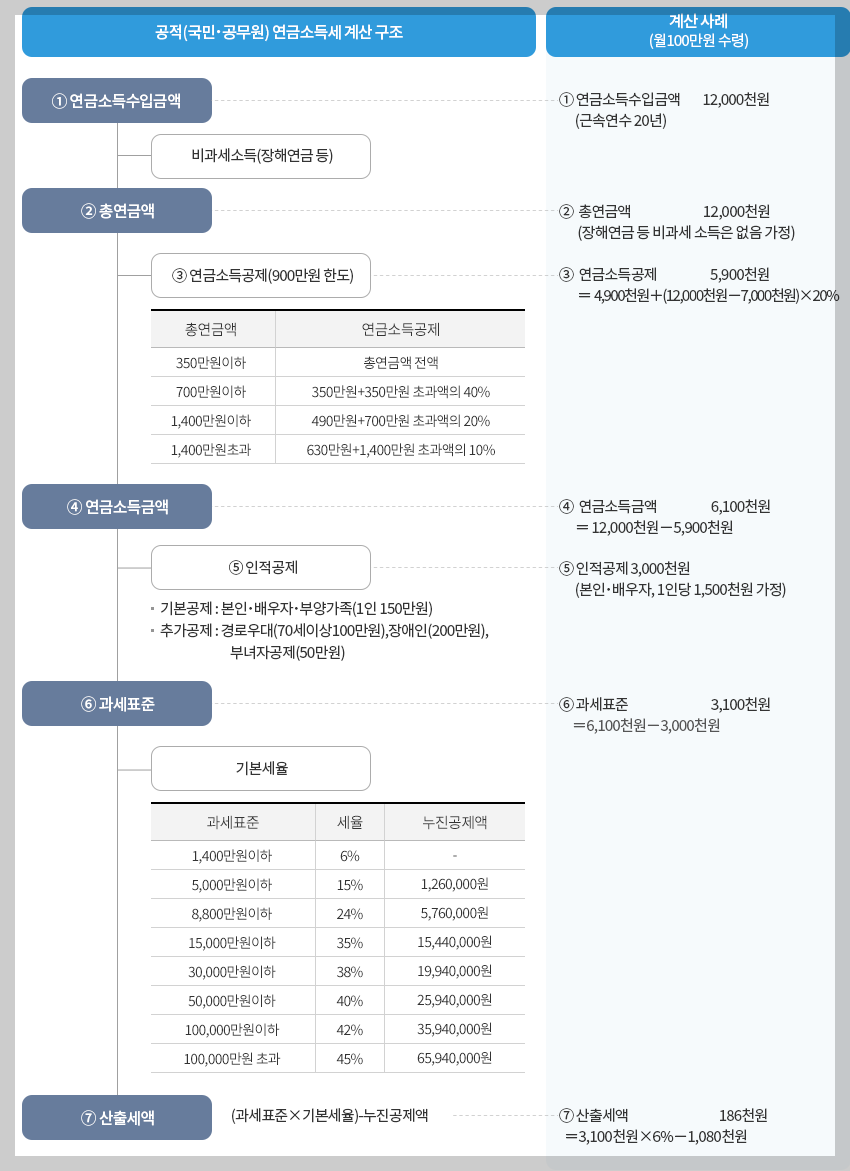

[2] 연금소득세 계산방법

연금소득세는 여타 소득세와 마찬가지로 연금소득에서 소득공제액을 뺀 금액에 소득세율을 곱해서 계산합니다. 다만 수령할 연금이 어느 정도냐에 따라 세금을 계산하는 방법이 아래와 같이 달라지게 됩니다.

참고로 아래 연금소득세 계산방법은 연금으로 수령했을 때의 기준입니다.

개인연금을 수령하는 경우 연금수령한도가 정해져 있는데요. 이 연금수령한도까지 수령하는 금액은 연금으로 인정되고, 한도를 초과하여 수령하는 금액은 연금 외 수령에 해당하는 점 유의하시기 바랍니다.

(연금수령한도 = 연금계좌평가액 / (11-연금수령연차) * 1.2)

1. 연 1,500만 원 이하

수령한 연금의 합계가 연간 1,500만 원 이하라면 종합소득으로 보지 않고 아예 분리해서 소득세를 계산·납부할 수 있습니다.

소득세법 제14조(과세표준의 계산)③ 다음 각 호에 따른 소득의 금액은 종합소득과세표준을 계산할 때 합산하지 아니한다.

9. 제20조의3제1항제2호 및 제3호에 따른 연금소득 중 다음 각 목에 해당하는 연금소득(다목의 소득이 있는 거주자가 종합소득 과세표준을 계산할 때 이를 합산하려는 경우는 제외하며, 이하 “분리과세연금소득”이라 한다)

가. 제20조의3제1항제2호가목에 따라 퇴직소득을 연금수령하는 연금소득

나. 제20조의3제1항제2호나목 및 다목의 금액을 의료목적, 천재지변이나 그 밖에 부득이한 사유 등 대통령령으로 정하는 요건을 갖추어 인출하는 연금소득

다. 가목 및 나목 외의 연금소득의 합계액이 연 1천500만 원 이하인 경우 그 연금소득

선택적 분리과세라고 하는데요. 연간 1,500만 원 이하라면 이렇게 연금소득만 따로 세율을 적용해서 납부하거나 종합소득세 신고 후 납부하는 방법 중 유리한 것으로 선택할 수 있습니다.

연 1,500만 원 이하에 해당하여 연금소득에 대해서만 따로 소득세를 납부하고자 한다면, 연금을 수령할 때 (1) 또는 (2)에 따른 세율을 적용하여 원천징수하게 됩니다. (둘 다 해당되는 경우에는 낮은 세율이 적용됩니다.)

(1) 연금소득자의 나이에 따른 세율

| 연금수령일 현재 나이 | 세율 |

| 55세 이상 70세 미만 | 5% |

| 70세 이상 80세 미만 | 4% |

| 80세 이상 | 3% |

(2) 사망일까지 연금수령하면서 중도 해지할 수 없는 계약에 따라 받는 연금소득 : 100분의 4

2. 연 1,500만 원 초과

수령한 연금 총합계가 연간 1,500만 원을 초과하는 경우에는 종합소득과세표준에 포함하여 소득세를 납부해야 합니다.

이때 납부해야 하는 연금소득세는 총연금액에서 연금소득공제를 뺀 금액에 소득세율을 곱한 금액이 됩니다.

→ (총연금액 - 연금소득공제) * 세율

소득세법 제20조의3(연금소득) ③ 연금소득금액은 제1항 각 호에 따른 소득의 금액의 합계액(제2항에 따라 연금소득에서 제외되는 소득과 비과세소득의 금액은 제외하며, 이하 “총 연금액”이라 한다)에서 제47조의 2에 따른 연금소득공제를 적용한 금액으로 한다.

(1) 총연금액

총연금액은 해당 연도에 수령한 연금 합계를 말합니다. 공적연금이든 개인연금이든 소득세법에 따른 연금소득에 해당한다면 총연금액에 포함시켜야 하는데요.

구체적인 연금소득의 범위는 이전 포스팅으로 대체하겠습니다.

(2) 연금소득공제

총연금액에서 연금소득공제액을 빼주어야 합니다. (소득세법 제47조의 2)

연금소득공제액은 총연금액에 따라 아래와 같이 계산하시면 됩니다.

| 총연금액 | 공제액 |

| 350만 원 이하 | 총연금액 |

| 250만 원 초과 700만 원 이하 | 350만 원 + (350만 원 초과하는 금액의 40%) |

| 700만 원 초과 1400만 원 이하 | 490만 원 + (700만 원 초과하는 금액의 20%) |

| 1400만 원 초과 | 630만 원 + (1400만 원 초과하는 금액의 10%) |

예를 들어 연간 수령한 연금액이 2000만 원일 경우 위 표의 4번째 행에 해당합니다.

공제액은 630만 원에 1400만 원을 초과하는 금액의 10%를 더한 금액이 되는데요. 총연금액이 2000만 원이니까 1400만 원을 초과하는 금액은 600만 원이 됩니다.

= 630만 원 + (600만 원의 10%) = 690만 원을 소득공제받을 수 있게 되겠네요.

(3) 세율

총연금액에서 연금소득공제액을 뺀 금액에 아래 세율을 적용하면 산출소득세액이 계산됩니다.

아래 표는 종합소득과세표준을 기준으로 적용되는 것이라 연금소득 외에 다른 종합소득항목이 있는 경우 전부 합산해주셔야 하는 점 유의하시기 바랍니다.

네 암튼 총연금액에서 연금소득공제액을 뺀 금액 기준으로 아래 표에 따라 세율을 적용하여 계산하시면 됩니다.

**블로그 상단 검색창을 이용하시면 관련 글을 찾아보실 수 있습니다.**